“我今年已经注销两张信用卡了。”家住天津的李小微(化名)是资深的信用卡用户。她告诉贝壳财经记者,这两张信用卡由于有各类优惠活动,都是她的此前常用卡。但如今她明显感觉到各类权益缩水,优惠力度也越来越小。

今年以来,银行信用卡权益一降再降,银行信用卡的“羊毛”越来越难“薅”。

银行跑马圈地的时代已经过去。多位银行业内人士告诉贝壳财经记者,减少信用卡权益是银行管控成本的方式之一。与原先“比谁权益多”相比,如今银行信用卡则是“比谁权益降得少”。信用卡从高速发展阶段进入高质量发展阶段,倒逼着机构调整权益配置和营销模式,进一步加强精细化管理。

优惠活动吸引力减弱

民生、招商、光大、汇丰银行等信用卡权益再降

今年以来,银行信用卡权益出现了大面积缩水,部分卡片优惠活动吸引力也有所减弱。

“我之前用得最多的是信用卡,但今年该行信用卡的优惠力度也越来越小。”李小微告诉贝壳财经记者,她所持有的卡片之前每月消费够9次,就可使用9个积分兑奶茶或者特定平台的视频会员等。去年这些权益需要当月消费满1999元才有资格换取,而今年当月消费1999元只可兑换指定茶饮“减5元”的消费券。而过去消费9次即可获取的权益,如今需要当月消费满9999元才可获得。

家在湖北的周先生也表示,今年4月他看到信用卡有刷卡送立减金的活动。但活动宣传页面显示,他需要在今年5月1日到6月30日期间消费满7万元才可领取50元的微信立减金;若想领取100元微信立减金,则需在此期间消费满13万元。

“白金卡一年要抵扣20万积分的年费,权益也越来越少。”周先生表示,他在社交平台上发现,一些光大银行信用卡客户同期得到50元微信立减金所需要消费的额度仅需8000元。感到“背刺”的他最终选择了“弃卡”。

今年以来,银行信用卡权益缩水已成常态。

以信用卡为例,8月1日,该行民生农场联名卡和民生运动联名卡权益模式进行了调整。由“原达标客户领取权益,充值到民生农场/民生运动专区储值账户,权益有效期一年”,调整为“达标客户领取权益,权益为民生农场/民生运动专区满减券,权益有效期30天,需在民生银行手机银行App对应专区使用,限民生银行指定借记卡结算使用”。

此外,今年7月以来,、光大银行、汇丰银行(中国)等多家银行还官宣部分高端信用卡产品权益及活动更新。调整内容集中在三大方面:一是提高权益使用门槛,如增加积分兑换里程的比例、设置消费金额门槛;二是调整积分规则,部分消费场景不再累计积分或积分有效期缩短;三是削减机场贵宾厅、高端酒店住宿等高频高成本权益,转而补充购物折扣、生活服务类等实用性更强的权益。

“背刺”老客户

银行悄然将权益向新客和高端用户倾斜

在社交媒体上,面对信用卡权益缩水,不少老客户表示感觉到了银行“背刺”。部分持卡者甚至声称将减少这些权益并不多的卡片。

李小微告诉贝壳财经记者,今年她也注销了没有什么权益的信用卡。其中一张是白金信用卡,原因是该卡机场的贵宾厅权益被终结。银行告诉她,这是银联方面做出的调整。为了可以继续使用机场贵宾厅,她随后又在另一家银行开办了信用卡,但原本几乎免费的权益,如今却需要每年支付900元年费才可获得。

有银行内部人士告诉贝壳财经记者,银行信用卡 “比拼谁家权益更多”的时代已经过去,“羊毛党”的狂欢时代终结。现在银行信用卡的权益主要集中于新客和高端用户,并减少普卡、金卡等用户的权益。

“所谓新客是在银行开办第一张信用卡的客户。”信用卡行业专家董峥表示,当前由于银行信用卡已经处于饱和状态,叠加消费意愿下降,办新卡的客户有所减少。但银行信用卡业务若想持续发展,拉新客又不得不做。

在业内人士看来,高端用户也不再停留在白金卡级别,而是真正能给银行带来收益的高净值客户。

事实上, 银行正在调整高端卡的权益。一方面,高端信用卡的竞争已远不止于消费优惠,更在于提供难以替代的专属服务和生活方式解决方案,构建深层次的情感连接与价值认同。银行信用卡可以收取更高手续费的同时,也可带动如财富管理等其他业务的增长。另一方面,银行普遍在削减部分伪高端信用卡的权益及活动。

如近期招商银行重点降低了“经典白”等白金卡级别的权益;7月以来,银联亦调整了“62”开头的信用卡权益,机场贵宾厅、高铁贵宾厅、洗牙等权益从2025年7月1日起全面调整,除了星级酒店餐饮权益外,其他权益全部只限银联钻石卡享受。而此前这些权益白金卡均可使用。

有业内人士认为,这与近年来白金卡过度发放有关。近年来部分银行降低了白金卡、钻石卡的发放标准,导致原本属于高端卡的白金卡变得普通。

如部分银行白金卡在2018年要求申请人年收入不低于30万元,而到了2025年初,这一门槛已经悄然降至20万元,甚至是10万元。这些信用卡此前刷卡数次即免年费、权益又相对较高,推高了银行信用卡运营成本的上升。

“信用卡的经营成本较高,在银行业高速发展时期,信用卡业务的成本投入可以为银行带来更多的其他业务增长。但当前银行经营压力较大,降成本成关键。银行需将有限的资源率先分配到可赚钱的方向上。”董峥表示,中低端信用卡往往是经营成本较高、回报较少的部分,但刷卡消费的需求依然存在。因此这类信用卡逐渐变成普通的金融产品,权益越来越少。

存续卡量一年间减少3900万张

信用卡进入精细化管理时代

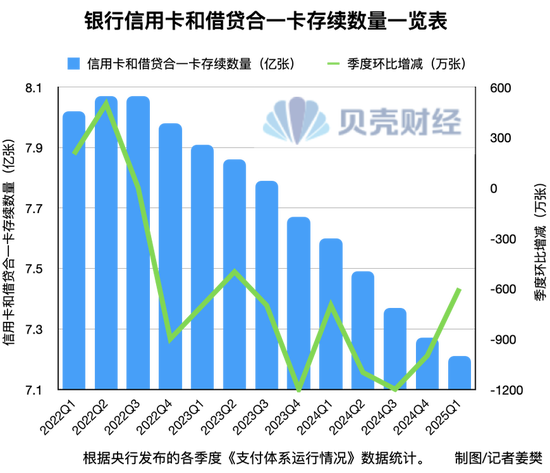

存续卡量正在持续大幅度下降。根据央行数据统计,银行信用卡和借贷合一卡量在2022年二季度达到了8.07亿张的峰值,并在2022年四季度逐季下降。至2025年一季度,银行信用卡和借贷合一卡量下降至7.21亿张,环比上一季度减少600万张,比去年同期减少了3900万张。

“银行信用卡主要减少的是睡眠卡。”董峥告诉贝壳财经记者,由于过去银行信用卡过度发卡导致了无效卡、睡眠卡过多,为了降低金融风险以及银行信用卡运营成本,金融监管部门要求持续降低睡眠卡占比。

根据“信用卡新规”,银行不得以发卡量、客户数量等作为单一或主要考核指标,长期睡眠信用卡比率不得超过20%,整改后仍超出该比例的银行不得新增发卡。

在董峥看来,银行信用卡卡量的下降趋势并未结束。除了清理原有的睡眠卡之外,当前权益下降可能导致更多信用卡变成“无效卡”,叠加当前消费意愿依然不足,持有多张信用卡的用户可能减少或停止使用部分信用卡。他预计,未来信用卡卡量或将进一步下降至6亿张左右。

招联首席研究员董希淼认为,这不仅让信用卡高速发展阶段已经告一段落,这也倒逼机构调整权益配置和营销模式,进入精细化管理阶段。

董希淼建议,“银行应加快转变理念,调整信用卡业务发展战略,优化发展模式,为持卡人提供息费和额度适中、特色鲜明的信用卡产品,提升居民消费意愿和能力,助力提振消费、扩大内需。”

此外,董希淼建议,银行在调整信用卡权益时,也需要积极优化服务,及时告知客户调整动态并争取客户理解,才能在目前激烈的市场竞争中取得转型的主动性。

转载请注明来自夏犹清建筑装饰工程有限公司,本文标题:《积分兑换门槛升高、机场贵宾厅权益削减 信用卡权益频降刺痛用户》

京ICP备2025104030号-20

京ICP备2025104030号-20

还没有评论,来说两句吧...